Bets no Brasil: uma compilação de dados e estimativas

Com a legalização, em 2018, das apostas de quota fixa, o mercado de bets se instalou no país e vem crescendo de modo impressionante. O crescimento foi tamanho que, em meados de 2024, o setor virou tema de debate público e narrativas sobre o impacto das apostas na saúde pública e nas despesas familiares passaram a circular com frequência. Mas o que há de consistente nesses e em outros argumentos? No intuito de fornecer subsídios aos profissionais de comunicação, segue um exercício de síntese de dados e estimativas, coletados em alguns relatórios de pesquisas e estudos – a lista completa, com links de acesso, está ao final do artigo.[1]

Legislação

O estudo O impacto das apostas esportivas no consumo, da PwC e Strategy& (2024), traz um resumo da legislação referente ao tema.

A lei nº13.756/2018 introduziu as apostas esportivas de cota fixa como modalidade de loteria e autorizava o Ministério da Fazenda a regulamentá-la até o fim de 2022 (prazo que não foi cumprido). A Medida Provisória nº 1.182/2023 estabeleceu uma primeira regulamentação do setor. Finalmente, a lei nº 14.790/2023 foi sancionada em dezembro, estabelecendo um marco legal para a atuação de empresas no setor. O estudo aponta como principais destaques da lei:

- Alíquota adicional de 12% sobre o Gross Gaming Revenue (GGR = valor total apostado – valor dos prêmios pagos e tributação corporativa);

- Licenças de 5 anos ao custo total de R$ 30 milhões;

- Obrigatoriedade de registro no país, com ao menos 20% de capital social nacional;

- Restrições às campanhas de marketing (horário, canais, formatos de campanha e inclusão obrigatória de avisos de desestímulo a apostas);

- Proibição de acesso para menores de idade, inadimplentes e qualquer um que possa influenciar resultados (atletas, árbitros etc.).

O estudo Caracterização e repercussões econômicas do mercado de apostas de quota fixa no Brasil, realizado pela LCA Consultores, sob encomenda do Instituto Brasileiro do Jogo Responsável (IBJR), traz uma linha do tempo ainda mais longa, desde o Decreto-Lei nº 3688/1941 que pela primeira vez proibiu jogos de azar no território nacional. A década de 1990 viu a liberalização (Lei Zico 1993) e posterior reproibição (Lei Pelé 1998). Foi apenas na segunda década do século XXI que viu a retomada de discussões e a posterior aprovação da Lei nº 13.756/2018.

Tamanho do mercado

Nos estudos encontramos alguns indicadores do tamanho do mercado: número de empresas e de apostadores (mais de um estudo traz não apenas uma estimativa do total, mas também um perfil dos apostadores com diversas segmentações: idade, classe etc., que veremos mais abaixo), valores depositados e apostados e o Gross Gaming Revenue (GGR = valor apostado – premiação). Segue um primeiro quadro resumo dos dados e estimativas mais relevantes.

Fonte: Apostas Esportivas. AGP e SBVC, 2024; O impacto das apostas esportivas no consumo. PwC Strategy&, 2024; Macro Visão 13/008/24. Itaú, 2024; Raio-X do investidor brasileiro, 7ª edição, Anbima, 2024; Estudo técnico nº119/2024, Banco Central do Brasil; Caracterização e repercussões econômicas do mercado de apostas de quota fixa no Brasil, LCA Consultores e IBJR, 2024; White Paper: How to Win Brazil’s Regulated Market, OpenBet e H2 Gambling Capital, 2024.

Número de apostadores e empresas

Na 7ª edição do Raio X do Investidor Brasileiro, a Anbima estima um total de 22 milhões de apostadores no Brasil para o ano de 2023. Essa estimativa está próxima daquela do estudo A Epidemia das Bets, do Instituto Locomotiva, que aponta para um total de 55 milhões, mas qualifica indicando que, desse total, 25 milhões começaram a apostar em 2024.

Outro indicador é número de empresas que atuam no setor. Segundo o já citado estudo O impacto das apostas esportivas no consumo, a PwC e Strategy& estima que em 2023 eram 308 marcas atuando no setor.

Esse é o primeiro quesito para o qual temos dados oficiais, uma vez que em outubro último, o Ministério da Fazenda publicou a lista com as empresas que estão autorizadas a atuar no país até o final do ano. Na lista nacional constam 100 empresas, proprietárias de 229 marcas (a legislação autoriza até 3 marcas por CNPJ). Na lista estadual constam 26 empresas, das quais apenas 8 informaram 14 marcas sob sua propriedade, as demais 18 não informaram. Supondo que essas 18 empresas possuam, no mínimo uma marca, temos um piso de 260 marcas em atuação no país até o final de 2024.

Valor depositado vs. valor apostado vs. valor líquido

O estudo da LCA Consultores insiste na diferença entre os valores depositados e os valores apostados (turnover). Eles não necessariamente são iguais por dois motivos: 1. o apostador pode não ter apostado a totalidade do valor depositado na plataforma (saldo parado na carteira), 2. Apostadores podem ter diferentes hábitos de saque dos valores recebidos como premiação. Em um mesmo período, pode acontecer de duas pessoas despenderem o mesmo valor em apostas, mas com valores depositados diferentes. O exemplo da LCA é o seguinte:

Fonte: Caracterização e repercussões econômicas do mercado de apostas de quota fixa no Brasil (LCA e IBJR, 2024).

A solução é recorrer ao valor líquido efetivamente gasto pelo apostador, o Gross Gaming Revenue (GGR), calculado como a diferença entre o valor apostado e a premiação. Repare que, para uma única aposta, o GGR tem um limite máximo de 100% em relação ao valor da aposta (GGR/turnover) – casos que o apostador perde todo o valor apostado –, mas não tem limite inferior – caso em que a premiação excede o valor apostado. Esse é o risco intrínseco ao negócio, cabendo à empresa calcular as probabilidades (odds) de modo que, no agregado, seu GGR seja positivo. O GGR pode ser interpretado como o preço pela participação nas apostas – o valor efetivamente pago pelos apostadores pela diversão – e como o valor agregado pelo setor à economia. Como compilado no Quadro resumo acima, as estimativas de GGR variam de 7% (LCA) a 15% (BCB).

Estabelecidas as distinções, podemos ir aos números.

PwC e Strategy&

Para o valor apostado, a PwC e Strategy& estabelece um intervalo, com piso de R$ 67,1bi e teto de R$ 97,6bi, de turnover (= valor total de apostas realizadas) para 2023 e piso de R$ 89,2 bi e teto de R$ 129,7 bi para 2024. Ali também foi estimado um intervalo para o Gross Gaming Revenue, com piso de R$ 8,3 bi e teto de R$12 bi para 2023, o que representaria 12,3% do valor total apostado. A imagem abaixo traz o resumo das estimativas da PwC e Strategy&:

Fonte: O impacto das apostas esportivas no consumo (PwC Strategy&, 2024)

Itaú

Já a estimativa do Itaú para o total apostado, publicada no relatório Macro Visão de 13/08/2024, utilizou dados do Balanço de Pagamentos para chegar à estimativa de R$ 68,2 bi (equivalente a 0,62% do PIB, 0,97% do consumo das famílias e a 5,53% da massa salarial no país) para o valor total gasto em apostas no país no período de 07/2023 a 06/2024.

O Itaú também estimou o que ele denomina de Gasto líquido com apostas (definido como taxas pagas + valor apostado – valor ganho) para o período 07/2023 a 06/2024 em R$23,9 bi. Não é possível comparar diretamente essas estimativas por 2 motivos: os períodos são diferentes (ano fiscal na PwC, 12 meses entre 07/2023 e 06/2024 no Itaú) e o valor da tributação do setor não aparece isoladamente em nenhum dos estudos (o GGR da PwC exclui essas taxas, já o Gasto líquido com apostas do Itaú as inclui).

Os cálculos do Itaú estão resumidos no quadro a seguir:

Fonte: Macro Visão 13/08/24 (Itaú)

Banco Central

Ainda em setembro, o Banco Central do Brasil (BCB) publicou o Estudo Especial nº119/2024 onde traz estimativas sobre a movimentação financeira no setor. Após destacar as dificuldades técnicas dos cálculos (“muitas das empresas que operam jogos de azar e apostas online o fazem sob nomes que não correspondem aos divulgados na mídia, e várias delas não estão corretamente classificadas no setor econômico apropriado, CNAE 9200-3/99”), o estudo aponta um valor de R$ 20,8 bilhões recebidos via PIX em agosto por 56 CNPJs identificados como pertencentes a bets pelo BCB. Os dados disponibilizados pelo BCB estão no quadro a seguir:

Fonte: Estudo técnico nº119/2024 (Banco Central do Brasil)

Cabe apontar que há um erro de cálculo na última coluna. Para obter a Média por CNPJ divide-se a Média mensal 2024 pelos CNPJs. Ao fazê-lo, contudo, os valores não batem com os apresentados no Estudo: 20,8 bilhões/56 = 371,4 milhões, não os 235,7 milhões apontados na tabela. A conclusão é que pelo menos um dos valores da última coluna não está correto.

O Estudo do BCB traz ainda um gráfico, de difícil leitura, intitulado a evolução das transferências para empresas de apostas. São duas as variáveis plotadas: valor transferidos, na escala à esquerda, e taxa de retenção, na escala à direita. O texto aponta que “os valores mensais variaram entre R$ 18 bilhões e R$ 21 bilhões”, valores apontados como piso e teto mensais no Quadro Resumo acima. Anualizando a média (12×20,5), chegamos à estimativa de R$ 234 bilhões para o ano de 2024, também no Quadro Resumo.

OpenBet e H2 Gambling Capital

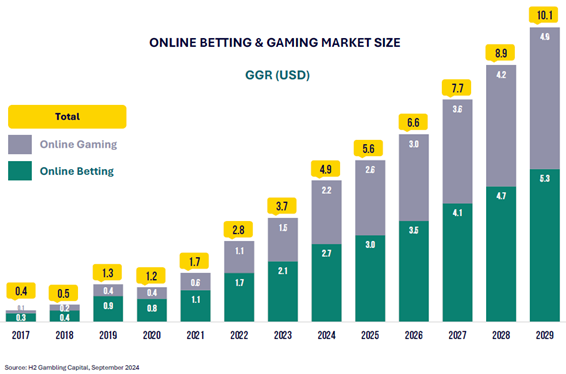

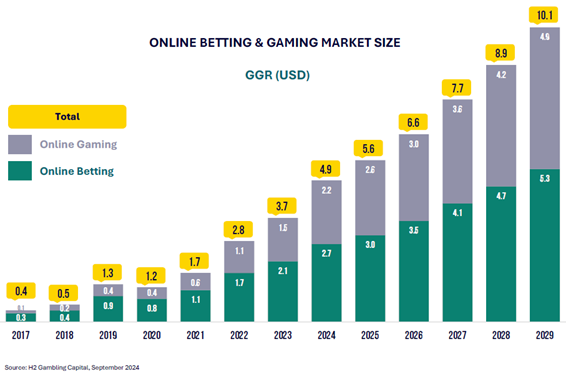

No estudo White Paper: How to Win Brasil’s Regulated Market, da OpenBet e H2 Gambling Capital, de setembro de 2024, encontramos estimativas não apenas para o ano corrente, mas toda uma série histórica e com projeções de crescimento do GGR até 2029, em dólares. Dois comentários: no texto eles apontam que as estimativas estão “alinhadas” com o estudo do Itaú e, até onde entendi, Online Betting se refere ao mercado de apostas em jogos esportivos, e Online Gaming se refere a apostas em outros tipos de jogos de azar (cartas, slots, cassinos online etc.). Os valores estão no gráfico reproduzido abaixo:

Fonte: White Paper: How to Win Brasil’s Regulated Market (OpenBet e H2 Gambling Capital, 2024).

Um ponto interessante destacado nesse estudo é o fato de que o recente mercado brasileiro de apostas apresenta a peculiaridade de não ter um mercado de lojas físicas (land-based betting), às quais o mercado digital, principalmente de aplicativo em celulares, seria adicionado. Ao contrário, o mercado brasileiro é ‘mobile-first’, isto é, já construído a partir da rede de smarthones existentes no país.

Perfil dos apostadores e consequências

Outra dimensão quantificada pelas pesquisas e estudos é o perfil dos apostadores e possíveis consequências, seja sobre o estado emocional e a saúde mental dos apostadores, seja sobre os hábitos de consumo e, por consequência, dos gastos familiares. De fato, uma das questões mais sensíveis no debate atual a respeito das bets diz respeito a um possível impacto sobre os gastos das famílias brasileiras. Seguimos trazendo os dados por estudo.

Banco Central do Brasil

O estudo do BCB traz um perfil dos apostadores por idade – a parcela da população que mais aposta é de jovens entre 20 e 30 anos (7,5 milhões), mas com o menor gasto médio (R$100), gastos que crescem com a idade (até R$3000 em média para pessoas com mais de 60 anos), ao passo que a quantidade de apostadores cai com a idade (0,5 milhão para maiores de 60 anos) – e dados sobre gastos de beneficiários. Um último recorte chamou a atenção da opinião pública, a estimativa de apostadores entre os beneficiários do Bolsa Família e seus gastos: “estima-se que, em agosto de 2024, 5 milhões de pessoas pertencentes a famílias beneficiárias do Bolsa Família (PBF) enviaram R$ 3 bilhões às empresas de aposta utilizando a plataforma Pix, sendo a mediana dos valores gastos por pessoa de R$ 100.”

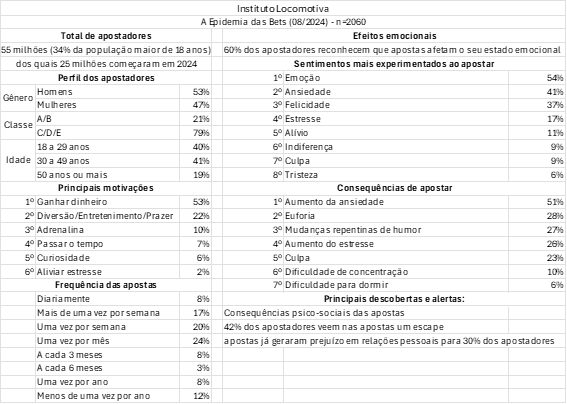

Instituto Locomotiva

O estudo A epidemia das Bets, publicado pelo Instituto Locomotiva em agosto, traz um recorte de gênero e etário dos apostadores. Também traz dados sobre as principais motivações, frequência de apostas e consequências emocionais. Um aspecto interessante dessa pesquisa é que ela toca a complexa questão do comportamento aditivo e de suas consequências (a edição de outubro da revista Pesquisa Fapesp traz uma boa reportagem a respeito que pode ser encontrada aqui).

Destaco três alertas do estudo: 1. as apostas têm consequências psico-sociais, nem sempre desejáveis, 2. mais de 40% dos apostadores que respondem à pesquisa veem nas apostas um escape, e 3. 30% dos apostadores que responderam relataram ter enfrentado algum tipo de prejuízo nas relações pessoais. Os principais dados estão no quadro resumo a seguir:

Fonte: A epidemia das bets (Instituto Locomotiva)

Anbima

A já citada 7ª edição do Raio X do Investidor Brasileiro, da Anbima, também traz um perfil dos apostadores. Além dos dados para a população em geral, eles traçam dois recortes, investidores vs. não investidores e classe social. A principal descoberta e alerta é para uma confusão entre apostas e investimento financeiro. Os principais dados estão no quadro-resumo:

Fonte: Raio X do Investidor Brasileiro, 7ª edição (Anbima)

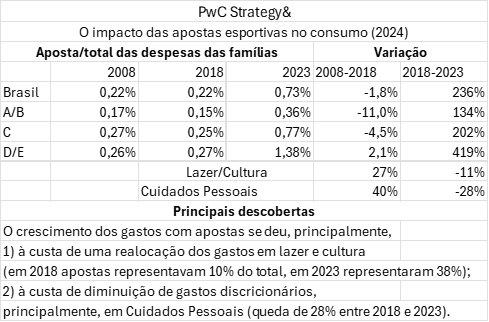

PwC Strategy&

O também já citado estudo da PwC Strategy& traz um exercício com estimativas sobre o consumo das famílias, em geral e com um recorte de classe. A principal descoberta é que o crescimento dos gastos com apostas teria se dado, principalmente, 1. à custa de uma realocação dos gastos em lazer e cultura e 2. da diminuição de gastos em Cuidados Pessoais. Os principais dados estão no quadro resumo:

Sociedade Brasileira de Varejo e Consumo (SBVC) e AGP Pesquisas

O estudo Apostas esportivas, de 2024, assinado pela Sociedade brasileira de Varejo e Consumo (SBVC) e AGP Pesquisas traz um perfil dos apostadores por gênero, classe, idade e região do país. Também traz estimativas sobre as plataformas mais utilizadas, as modalidades esportivas sobre a qual a aposta é feita e sobre mercados complementares – serviços de streaming e fontes de notícias – e realocação de gastos. A principal descoberta é que o setor de bets não afeta outros setores apenas negativamente (setores concorrentes), mas também positivamente (setores complementares). Os principais dados estão no quadro-resumo:

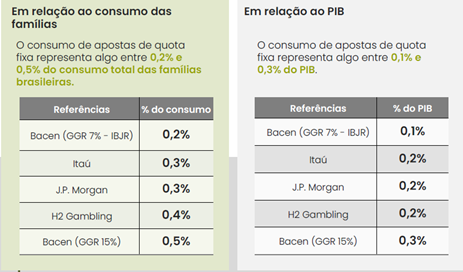

LCA Consultores e Instituto Brasileiro de Jogo Responsável (IBJR)

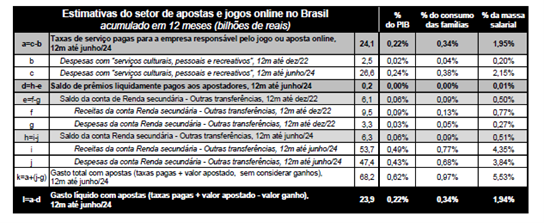

Do estudo da LCA encomendado pela IBJR, destaco três pontos: 1. a lembrança de que as bets possuem uma cadeia produtiva – são citados os setores de marketing (principalmente o digital), publicidade (principalmente a do futebol), cibersegurança e desenvolvimento de software –, 2. a descrição de como funcionará a tributação do setor e a destinação dos recursos da contribuição de 12% sobre o GGR, e 3. um exercício comparativo a respeito do tamanho do setor nos gastos das famílias e do PIB a partir de dados e estimativas que já estão no circulando no debate público (uma estimativa adicional trazida pelo estudo é a alíquota de 7% de GGR). A imagem a seguir sintetiza o exercício:

Fonte: Caracterização e repercussões econômicas do mercado de apostas de quota fixa no Brasil (LCA e IBJR, 2024)

Comentários

A legalização dos jogos de aposta de quota fixa a partir de 2018 marca uma mudança importante na postura do Estado e da sociedade brasileiras em relação aos jogos de azar. Com exceção da Loteria Federal, a postura da legislação brasileira desde meados do século XX tem sido a da proibição, ao mesmo tempo em que convive com a existência de mercados ilegais. O conceito de taxa de canalização, trazido no estudo da LCA, permitirá inclusive quantificar essa relação entre mercado de apostas legal e ilegal.

Por outro lado, os dados e estimativas compilados aqui refletem um cenário de tomada de consciência a respeito da instalação de uma nova indústria na economia brasileira, o setor das bets. A partir de 2018, empresas já atuantes em mercados mais maduros aproveitaram a oportunidade e começaram a atuar no país. O que talvez tenha causado surpresa foi a velocidade do crescimento desse setor – condizente com o crescimento de outros mercados nativos digitais, como os serviços de streaming e de transporte por aplicativos, como aponta o estudo da LCA. A pressão pela regulamentação que estamos presenciando pode ser vista também como a reação dos demais setores a esse crescimento e como sinal do rearranjo de forças provocado pela implementação dessa indústria na economia do país.

Regulamentação que adicionalmente permitiria uma quantificação mais precisa da indústria: do número de apostadores, do número de empresas e marcas atuantes no setor, dos valores transacionados e retidos, dos impactos psíquicos e sociais sobre as famílias, da cadeia do setor e dos impactos econômicos (negativos e positivos) sobre os demais setores da economia.

Referências e links:

O efeito das apostas esportivas no varejo brasileiro. Sociedade Brasileira de Varejo e Comércio (SBVC), 2024 (versão reduzida: https://sbvc.com.br/wp-content/uploads/2024/06/Pesquisa-SBVC-AGP-2024-v2.pdf)

Apostas Esportivas. AGP e SBVC, 2024 (versão completa: https://www.agppesquisas.com.br/wp-content/uploads/2024/06/Desk-Apostas-Esportivas-COMPLETO.pdf)

O impacto das apostas esportivas no consumo. PwC Strategy&, 2024 (https://www.strategyand.pwc.com/br/pt/relatorios/o-impacto-das-apostas-esportivas-no-consumo.html).

Macro Visão 13/008/24. Itaú, 2024 (https://macroattachment.cloud.itau.com.br/attachments/a77e92d9-319f-45ca-b657-6c721241804b/13082024_MACRO_VISAO_Apostas_on-line.pdf)

Raio-X do investidor brasileiro, 7ª edição, Anbima, 2024 (https://www.anbima.com.br/pt_br/especial/raio-x-do-investidor-brasileiro.htm)

Estudo técnico nº119/2024, Banco Central do Brasil (BCB) (https://www.bcb.gov.br/conteudo/relatorioinflacao/EstudosEspeciais/EE119_Analise_tecnica_sobre_o_mercado_de_apostas_online_no_Brasil_e_o_perfil_dos_apostadores.pdf)

Caracterização e repercussões econômicas do mercado de apostas de quota fixa no Brasil, LCA Consultores, e IBJR, 2024 (https://ibjr.org/wp-content/uploads/2024/10/LCA_IBJR_Mercado-de-Apostas-1.pdf)

White Paper: How to Win Brazil’s Regulated Market, OpenBet e H2 Gambling Capital, 2024 (https://www.openbet.com/insights/white-paper-how-to-win-brazils-regulated-market)

ARTIGOS E COLUNAS

Paulo Nassar Beethoven contra o ruído do mundoLuis Alcubierre Memória é métodoLeila Gasparindo Gestão de Reputação Algorítmica: quando a IA vira mediadora da confiança

Destaques

- Paulo Nassar debate melancolia como sinal de lucidez em tempos de crise no Revista CBN

- Rodrigo Cogo retorna à equipe da Aberje em nova área

- Aberje reformula seus Capítulos Regionais

Notícias do Mercado

- Outliers InfoMoney realiza cerimônia de premiação em São Paulo

- Lamparina lança episódio inaugural do podcast “Diálogos Sustentáveis” sobre reputação

- Merco apresenta nova edição do ranking de reputação na ESPM Tech